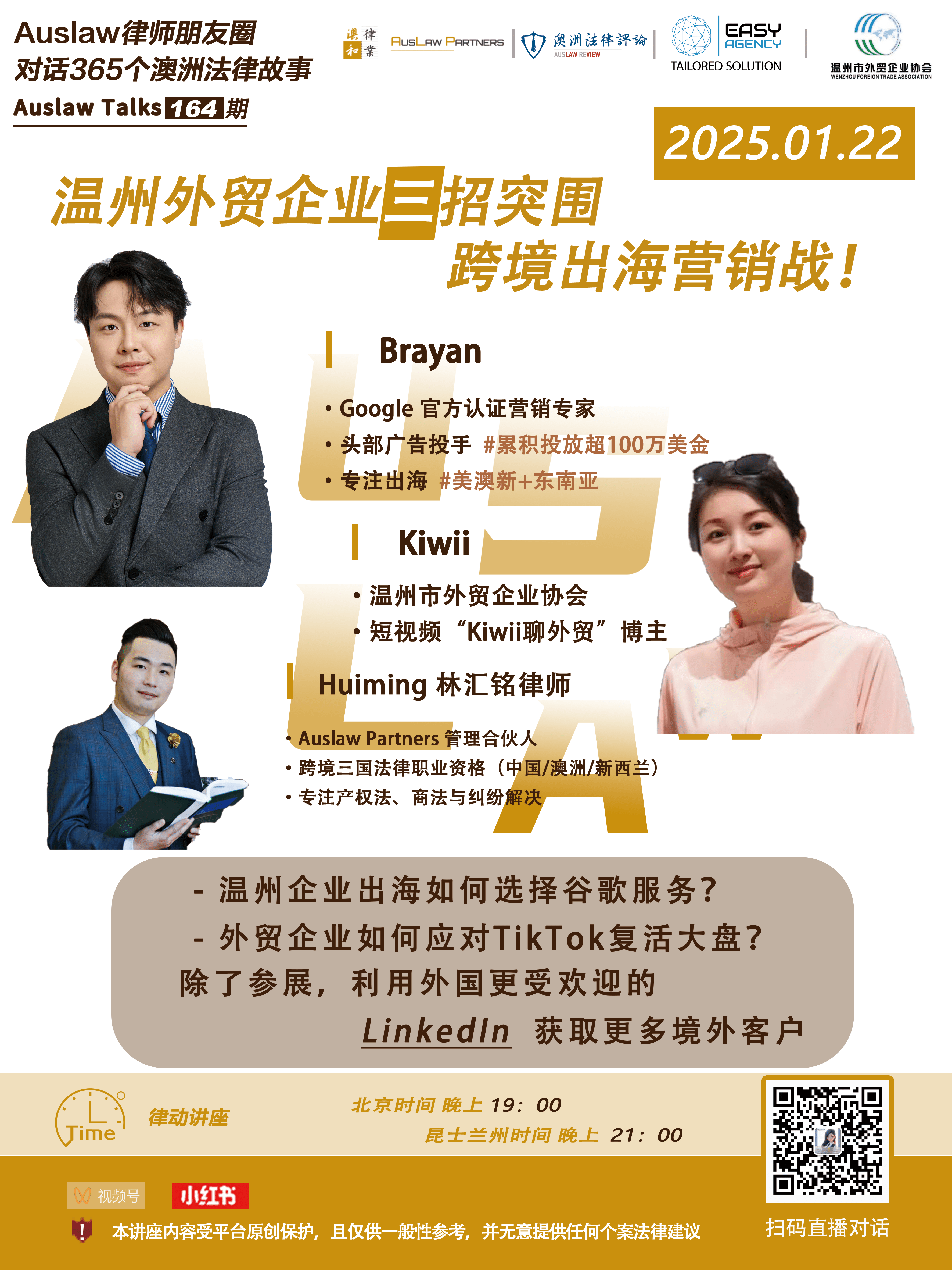

飞叔谈税法-非商业亏损

关于此文的更多问题,欢迎联系小编微信(Auslawreview01)获得获得澳洲(昆士兰州布里斯班)领先华人律师团队的法律建议。

现在正是个人退税的高峰期, 一位高收入朋友–小民找我们报税时又在抱怨: “哎呀飞叔,每年都要交好几万的税啊。真不甘心啊!不过今年我在闲暇的时候注册了一个ABN, 经营了一个网店,买卖一些其他国家进口的手办,玩具, 动漫周边等等, 进了不少货没买出击多少,亏了不少钱。是不是可以用这些商业亏损来抵扣收入少交一些税呢?”

我无奈一笑,”呵呵, 打税务局的注意少交税可不是那么容易的。”

对于有着工资,投资等其他收益,同时在闲暇之时还拥有个体, 或者合伙人ABN, 运营着副业生意的纳税人需要注意了。像小民这种个体作为副业运营的商业活动, 税务局对于它们的经营亏损一直抱有谨慎审查的态度。税法的Division 35条款设置来一系列的测试来进行判定,通常会有两种结果:

A. 抵扣当年的其他来源的收入, 比如工资,投资收益。

B. 本年度不能抵扣。但是可以延迟抵扣直到将来此项经营活动出现盈利为止。

如果属于后一种结果,那么这类亏损称为非商业亏损。

这类判定主要是针对ABN的自然人, 比如个体经营者, 或者是合伙人。

那么如何才能通过这一系列的判定呢?Division 35 规定需要按以下步骤逐步验证

01

你是否在运营生意,而不是个人喜好或者生活方式?

商业法和税法里都采用了大量篇幅客观的判定此活动是否为以盈利为目的的生意运营活动而非其他喜好,习惯,生活方式等。

02

合并生意种类同类项

如果你有多个不同的商业活动,而且它们比较类似,那么可以把它们归为同类项总计处理以便于下面几步的判断。

03

例外情况

如果你的商业损失是第一产业(农业), 或者专业艺术创作者,而且其他收入来源的总收入小于$40,000. 你就可以立即在当年用这些损失来抵扣其他收入。

04

$250,000收入门槛

如果你个人的其他收入途径的总收入超过了$250,000, 那么你必须要延迟抵扣这类亏损。

05

如果满足以上的条件, 那么这将是最后的考验

你只需要通过下列四种测试的至少一种,就可以把亏损额用来抵免其他收入了,否则这些亏损只能延迟到未来的某个时间条件满足时才能使用● Assessable income test 可评估收入测试● Profit Test 盈利测试● Real Property Test 物业资产测试● Other assets test 其他资产测试

( 扫码将澳洲法律中文指南装进口袋)

下面我们将简略概述这四项测试:

Assessable income test 可评估收入测试

简单来说,在本年度你的此项商业活动的可评估收入(应该为免除GST之后的常规收入, 加上其他法定收入,比如资本利得等)超过$20,000. 视为通过测试。

如果这个商业活动运营不足一年,那么可以进行合理的估算来预测满一年时的收入。

Profit Test 盈利测试

如果此类商业活动在过去的五年中一共有三年的盈利记录, 视为通过测试。

在计算每年盈利与否的时候要注意排除所有之前的年度带来的延迟抵扣的损失。如果此类商业活动连续三年取得盈利,那么在未来两年无论盈利亏损,都算通过测试。

Real Property Test 物业资产测试

如果用于此类商业活动的物业产业价值超过$500,000,视为通过测试。物业包括土地,建筑,以及其他物权如租赁等。

Other assets test 其他资产测试

如果你持续投入在此商业活动的其他资产总值超过$100,000,视为通过测试。其他资产包括:设备,库存,租赁合约,以及其他知识产权等等。但是需要注意:车辆等交通工具,以及上条测试中的物业资产需要排除在外。

终于,经过逐一审视这四条最后的试炼,只要通过一条就可在当年抵扣其他的收入。

税法的细则条款非常繁复,那么如果你有类似的情况,或者顾虑,建议咨询专业的会计师。