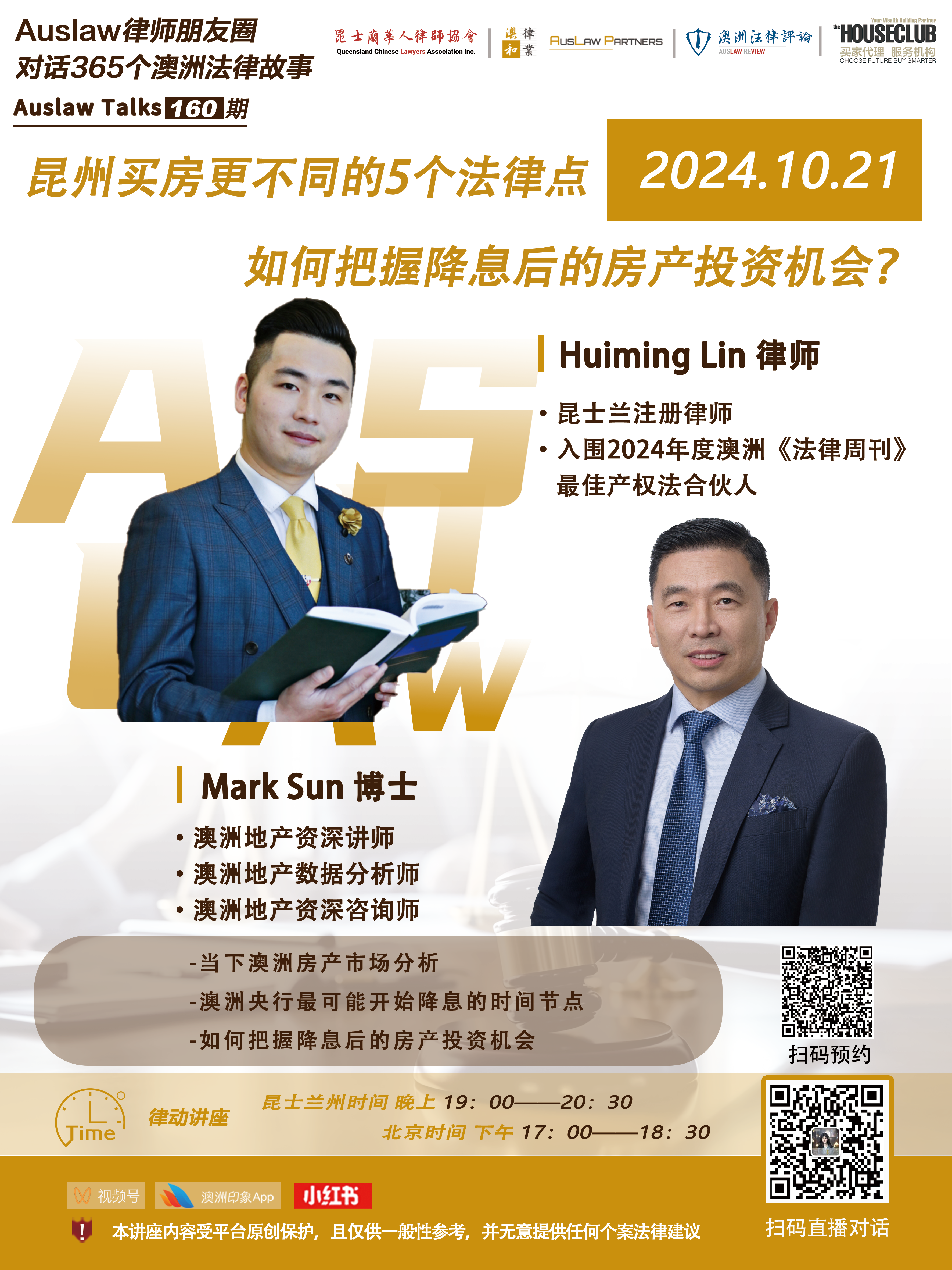

【现场说法】网络安全新规:澳大利亚如何走在前沿?

近两年以来,Medibank和Optus接连发生的数据泄露事件无疑暴露了澳洲企业在网络安全上存在的不足。对此,政府迅速采取行动,出台应对措施。11月25日,澳大利亚首部独立的网络安全法案正式通过议会审批。 根据新法案,包括智能电视、智能手表、婴儿监视器以及消费者能源设备在内的智能设备,均需符合强制性安全标准。 此外,新法案还规定,年营业额超过 300 万澳元的企业在 72 小时内报告其勒索软件付款情况。 这部法案的通过能否真正加强澳大利亚在打击网络犯罪方面的能力呢?对此,Auslaw澳和律业管理合伙人林汇铭律师在接受SBS记者海伦的采访时提到,这项法案的出台标志着澳大利亚网络安全立法迈出了具有历史意义的一步。 音频在官网: 网络安全新规:澳大利亚如何走在前沿? | SBS Chinese 如需更多帮助请联系澳和律业 | Auslaw Partners! 澳和律业 | Auslaw Partners作为澳洲综合性的领先华人律师事务所,拥有针对澳洲离婚的经验丰富的家庭法律师团队,如您有其他任何疑问或需要进一步帮助,请寻求澳洲专业家庭法律师的建议和指导。 更多阅读,请关注《澳洲法律评论》: 关于此文的更多问题,欢迎联系澳和律业 | Auslaw Partners(免费法律咨询热线:1300 0123 00或微信:Auslaw05),获得更多资讯与澳洲昆士兰布里斯班领先话语律师团队的法律建议。 声明:本页面信息更新于2024年,皆在提供一般性参考,并无意提供任何个案法律建议,内容受本平台保护,作者与平台根据在编写时来自其认为可靠来源的实时公开信息编写本页面信息,但未独立核实此类信息。本页面信息的内容如有变更恕不另行通知,且作者与平台明示不对任何依赖文本任何内容而采取或不采取行动所导致的后果承担责任。

2024-12-16

阅读全文

未婚先孕?奉子成婚?澳洲未婚伴侣子女的相关法律问题 | 澳洲未婚伴侣法律指南4

本人身边有位好友Mr. X与女友Ms. Y同居伴侣一起联名在澳洲购买了几间房子,双方的父母都有给与金钱上的帮助,几年后分手了,朋友便咨询本人, 说 “我是否得分她我一半的资产?那岂不是很不公平,因为大部分的钱是我出的,是我向我的父母借的,我还得偿还我父母钱。她生孩子后就没上班没收入,基本上没出多少钱。” 本专题是针对Mr. X的问题,简略的为大家一一解答相关与在澳州的未婚伴侣可能会遇到的问题。 A.澳洲未婚伴侣法律指南1: 澳洲家庭法和未婚伴侣的关系 1.澳洲家庭法Family Law Act 1975 (Cth)的历史 2.实际关系(俗称“De Facto Relationship”) 的法律定义 B.澳洲未婚伴侣法律指南2: 涉及De Facto Relationship的财务事项 (上篇) 1.家庭法第VIIIAB部:涉及De Facto Relationship的财务事项 2.两人需要在一起多久才能和对方分财产或讨赡养费? 3. 分手后财产该怎么分? C.澳洲未婚伴侣法律指南3: 涉及De Facto Relationship的财务事项 (下篇) 1.我们房子是我继承的,是我向家人借钱买的 ,那也要分给对方吗? 2.如何拟定财务协议俗称 “financial agreement”? 3.分手后能讨赡养费吗? D.澳洲未婚伴侣法律指南4: 涉及De Facto Relationship孩子抚养权 首先,让我们回顾《澳洲未婚伴侣法律指南》1至3的内容 1 我在《法律指南1》简略的为大家描述了澳大利亚《家庭法1975》(Family Law Act 1975)的历史,我也强调说实际关系(或称“事实关系”/“实用关系”)(de facto relationship)有其独特的法律定义:《家庭法,第4AA条》(Section 4AA of the […]

2020-03-23

阅读全文

被银行拒绝,选择私人借贷?你得知道这些!

随着澳洲银行贷款政策的收紧和对海外借款人严苛的审查要求,来自银行的直接贷款似乎已经成为了不可能的任务。在这双重压力的作用下,催生了澳洲的私人借贷行业。 为了不损失已经支付的定金和房产的升值回报,大多数特别是海外买家不得不考虑在短时间内从银行以外的其他渠道融资,但市面上私人借贷产品杂乱无章,很多情况下借方和贷方都没有意识或者懂得自己所处的位置和风险。 那究竟在市面上会遇到哪几种主流的私人借贷方式,而他们各自的特点,操作方式和对于借贷双方法律风险又是怎样的,今天我在这里给大家简单说说。 为了便于区分和理解,我们从贷方的风险由高至低进行排序。 当然,我这里的风险评定标准是广义上的风险,并不代表极端个案。当然你可以说,借钱给很熟的人即使没有担保风险也要低于借款给不认识的人。 无担保借贷 顾名思义,简单粗暴。就是没有任何抵押和担保的借贷模式。贷方借钱,借方拿钱同时不需要出具任何担保和抵押物。 由于这种借款风险极高,并且完全取决于双方信任。因此此种模式,通常来说会大量存在于家庭成员或者熟人间的借贷中。 这种借款方式很多时候出现在父母资助儿女在澳洲买房的情况中,除了本身的借款属性外,大多时候都是父母对于儿女未来结婚或者同居后对于一方资产保护的一种方式。当然,具体是如何保护,请加我个人微信,我们详细讨论。 当然,从借方角度来看,此种形式是最简便也最不会直接影响到个人其他财产的方式,因为贷方并没有直接的权利去处置借方的其他个人财产包括房产。 从贷方的风险来讲,当借方违约或者拒绝履行还款义务的时候,贷方唯一能做的就是起诉借方还款。当然实际执行起来会相对复杂耗时,同时也取决于借方的实际状况。 总之,对于借贷双方,无担保借贷唯一的“抵押物”就是借方的人品。当然,人品是不受法律保护的。 有权注册禁止令的借贷 (Loan with Caveat) 相较于无担保贷款,此种借贷形式会给予贷方一个注册在借方房产房契上Caveat的权利。 Caveat在Real Property Act 1900定义下是一种法定禁止令,其作用,是提醒并且让其他任何有权利处置此房产的人士知晓,注册caveat的人(caveator)已经拥有了此房产的部分权益,所以不要来触碰这个房产。 由于,意义只在于提醒和警告其他人,类似于一个通知,因此,caveat所赋予的权利并不包括贷方对于房产的处置权。 但同样,除非caveat已经无效或者被解除掉,房主作为借方,也是没办法转售他的房产给其他人的。 需要注意的是,并不是所有情况,贷方都是有权力注册Caveat到借方的房契上的。法律上,注册caveat的人(caveator)需要有“caveatable interest”,而是否具备caveatable interest又是一个需要律师分析和判定的过程。 如果一个人想注册caveat到另一人的房产而不具备caveatable interest是会被土地局驳回或者被房主挑战的。 因此,当贷方想基于与借方的借贷协议去注册caveat,需要律师的严格分析和严密的贷款协议起草,不然贷方唯一的借款保障会被认定无效,那结果就是,与无担保借贷别无二致。 从贷方的风险角度,我们之前提到,注册的caveat并不会给予贷方任何权利去处置借方的房产。 因此,当借方违约拒不还款时,贷方能做的就是基于借贷协议起诉借方还款,利息和其他费用,而没有权利处置任何借方的个人动产或者不动产的权利。因此对于借款的资金保障也是寥寥。 当然,由于caveat的存在,贷方至少可以确定在贷款还清前,借方没办法把房产变现把资金转移走,也算是或多或少的一点保障与心理安慰。个人财产(动产)抵押借贷 (PPSR) 个人财产抵押借贷,从字面上看就是借方抵押自己个人财产(动产)给贷方已获得贷款并保证还款的借贷形式。 PPSR是一种注册制度,需要抵押的个人财产要在Personal Property Securities Register (PPSR)注册从而获得担保。同时注册制也保证了其他人可以知晓借方的某些个人财产是有其他人的权益在上面的。 从法律文件角度,除了借贷双方需要签署借贷协议以外,双方还需要签署一份个人财产担保协议。这份文件中会明确指明借方同意拿出哪些私人财产作为抵押,或者通常也可为借方的所有个人财产,为前提以获得贷方的贷款。 私人财产定义涵盖很广,既包括个人物品,例如汽车,家具,也包括例如借方的股票现金租金账户等。 在Personal Property Security Act 2009(“PPSA”)下被抵押的个人财产,如果出现借贷协议中违约的情况,贷方是有权利没收并行使出售权的。因此,借贷双方需要明确抵押物,以免发生不必要的纠纷。 需要注意的是,在PPSA下,不动产既房产是不属于个人财产而没办法通过PPSR作为担保的。因此也就意味着,如果借方违约没办法还款,贷方没有权利处置或者转移借方的房产。 除了上述的房产没办法作为抵押品外,当借款人抵押的个人私人财产体量很大价值很高时,这种担保还是很充分的。 房屋抵押贷款 […]

2020-03-22

阅读全文

新《中国电子商务法》跟澳洲代购的爱恨情仇

2018年8月31日通过的《中国人民共和国电子商务法》(简称《电子商务法》将在2019年1月1日起正式实施,中国正式通过立法解决实践中电商发展的问题。

2020-03-22

阅读全文

关于酒牌那些事儿

众所周知,澳洲是一个酒的国度。澳大利亚人对酒的热爱程度不亚于中国人对米饭的喜爱程度。虽然澳洲人嗜酒, 但是澳洲当局对酒的管理还是有比较严格的。 所有的餐馆,酒吧,俱乐部等,必须有酒牌才可以销售酒水。 如果没有酒牌, 哪怕连含酒精度极低的气泡饮料都不可以售卖的。 所以,拥有酒牌,对于餐饮从业者和酒业从业者来讲,是至关重要的。今天,我们就来探讨一下,在新南威尔士州申请酒牌的相关法律常识。 酒牌的类别 在新南威尔士州,2007年酒类法案第7节规定:“除非获得许可,否则该法律个体不得出售酒类。”违反该法可能导致罚款或监禁(目前最高达11,000澳元或12个月或两者兼而有之)。在新州,每种酒牌许可证都有其在不同情况下销售或供应酒类的限制和规范。如果您打算出售酒类,您必须了解所需哪种类型的许可证以及是否有附加限制。 酒店酒牌 (Hotel Licence)– 适用于酒店或可容纳超过100人以上的酒吧的酒牌; 俱乐部酒牌 (Club Licence)- 俱乐部许可证允许在场地内外向俱乐部成员或其客人出售酒类。 小酒吧酒牌 (Small Bar Licence)- 适用于可容纳100人以下并向公众开放的酒吧。 本地许可酒牌(On-Premises Licence)- 适用于主营业务非酒精饮品的销售但附带销售酒类饮品的场地,例如饭店,咖啡馆,夜总会,游艇,外送餐饮服务公司等。需要注意的是,顾客必须在场地内饮用酒类饮品。 全套酒牌(Packaged Liquor Licence)- 可出售密封包装的酒类也可在线销售酒类。 生产和批发类酒牌(Producer/Wholesaler Licence)- 主要针对酒类生产商和批发商的酒牌,例如酒庄等。 有限许可(Limited Licence)- 该酒牌适用于单次或多次活动中供应酒类饮品,例如酒类展览,会展,艺术展,慈善晚宴等。 考虑因素 在您申请酒牌前,根据您的商业模式,要结合以下因素来考虑申请什么类别的牌照。 营业场所的规模; 主营业务; 是否允许外带酒类; 是否需要长期提供酒类;以及 是否需要从事批发销售酒类; 此外, 某些许可证申请还可能要求您在递交申请前填写社区影响声明,以确定您的业务是否会给当地社区和现有居民带来影响。申请通常需要获得地方政府的开发许可。 合规要求 在新南威尔士州,酒类服务人员都需要持有酒类服务责任证照 Responsible Service of Alcohol (RSA)。酒牌持牌人需要通知顾客和工作人员不遵守酒类法律的后果,确保您的商业场所符合您的许可所授予的所有条件。 此外,酒牌持牌人还需要做到以下的合规要求: 不得出售酒类给十八周岁以下或已经酒醉的人; 必须向客人提供免费的饮用水; 在营业场所的明显位置展示酒牌; 若持有酒牌的公司发生变更必须在十四天内通知新州酒类与赌博管理局。 综上所述,澳洲人虽然爱酒,政府对于酒类的供应和销售还是有着严格的管制的。因此,如果您的生意或活动有提供酒类的需求,请提前确认是否需要申请相应的酒牌,以免引起不必要的麻烦。再次提醒大家,在没有酒牌的情况下销售或提供酒类饮品是非常非常严重的违法行为!如果您不确定是否需要申请酒牌或需要申请哪一类的酒牌,请及时咨询您的律师获取专业的法律意见。

2020-03-22

阅读全文

法律顾问单位巡礼 | 2018布里斯班BSB篮球嘉年华 X 澳法评

历时三个多月的筹备与努力,布里斯班BSB 2018 篮球嘉年华终于要启动了!除了抽奖与各项活动以外,热血的篮球赛,各个年龄段的选手们都摩拳擦掌,准备high翻全场! 林汇铭律师团队受任作为此次活动的指定法律顾问,给与活动组织方、参赛队员关于体育法与人身安全法方面的法律建议,为布里斯班唯一华人篮球社区嘉年华提供相关法律意见及服务,并为活动提供礼品赞助。 林律师持有中国及澳洲两国律师执业执照,为澳大利亚精品律师事务所AGC Lawyers最年轻的合伙人,并于中国上海Alshine(浩信)律师事务所担任驻外律师。此外,林律师于2018年9月凭借其在跨境商业法方面的优异表现与社区法律支持的卓越贡献获得APAC Insider Legal Awards颁发「2018年度杰出青年律师奖(30岁或以下)– 澳大利亚」。 2017年篮球嘉年华赛况回顾 当然还有养眼的篮球宝贝 毫无意外 她们成为了场上靓丽的风景线 如果你还想看 就来现场呀! 曾经在比赛中挥洒的汗水 和队友一起并肩的瞬间 和朋友们一起呐喊欢呼 赛场上的音乐 篮球宝贝的热舞 工作人员的忙碌 都仿佛还在眼前 滑动查看下一张图片 本届预告 今年的奖品跟去年一样丰富! 男子组设立前三等奖 女子组前二等奖 养生组前二等奖 少年组一等奖 还有儿童组奖别哦 总奖金额度超过3000刀! 现场依旧会有我们的保留项目: 抽奖! 01 赛制 & 赛程 02 比赛规则 3对3篮球规则 1.比赛将由两队每队三名球员进行,每支球队必须有3名球员才能开始比赛。 2.在每场比赛之前投掷硬币并开始加时赛决定哪支球队首先获得球权。 3.每场比赛以先达到21分或者12分钟内分高者获胜。 4.投进球得1分,在三分线外进球计2分 。 比赛时间 2018年10月21日 比赛地点 Calamvale community college 11 Hamish […]

2020-03-22

阅读全文